Nghị định 123/2020/NĐ-CP là nghị định chính thức của Chính phủ quy định về hóa đơn điện tử, chứng từ điện tử. Nghị định khuyến khích các cá nhân doanh nghiệp sớm chuyển đổi sang hình thức hóa đơn điện tử để nhận được nhiều lợi ích lâu dài. Theo đó, từ 01/07/2022 các tổ chức, doanh nghiệp, cá nhân chính thức ngừng việc sử dụng chứng từ khấu trừ giấy do cơ quan Thuế cấp và chứng từ tự in theo quy định tại Thông tư 37 và chuyển đổi sang sử dụng chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123, Thông tư 78. Chi tiết quy định sẽ được Nhân Hòa trình bày trong bài viết sau.

1. Nghị định 123/2020/NĐ-CP quy định về chứng từ khấu trừ thuế TNCN điện tử

1.1. Thông tin tổng quan

Căn cứ theo Nghị định 123/2020/NĐ-CP quy định về hoá đơn, chứng từ có hiệu lực từ ngày 01/7/2022 do Chính Phủ ban hành ngày 19/10/2022; căn cứ theo Thông tư số 78/2021/TT-BTC hướng dẫn thực hiện một số điều luật và nội dung của Nghị định 123/2020/NĐ-CP về hóa đơn, chứng từ do Bộ Tài Chính ban hành ngày 17 tháng 9 năm 2021. Thông tin tổng quan về quy định khấu trừ thuế TNCN như sau:

- Chứng từ khấu trừ được coi là một chứng từ điện tử, tuân theo quy tắc và quy định của chứng từ điện tử.

- Từ ngày 01/07/2022 các tổ chức, doanh nghiệp, cá nhân chính thức ngừng việc sử dụng chứng từ khấu trừ giấy do cơ quan Thuế cấp và chứng từ tự in theo quy định tại Thông tư 37 và chuyển đổi sang sử dụng chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123, Thông tư 78.

Trước ngày 30/6/2022 đơn vị có 2 cách để cấp chứng từ thuế TNCN là mua chứng từ khấu trừ giấy từ Cơ quan thuế hoặc sử dụng chứng từ khấu trừ thuế TNCN tự in theo quy định tại Thông tư số 37/2010/TT-BTC.

Từ 1/7/2022 đơn vị chỉ được cấp chứng từ khấu trừ thuế TNCN điện tử quy định tại Nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC. Việc thực hiện các thủ tục theo hướng dẫn tại Điều 3 Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính.

1.2. Thời hạn áp dụng chứng từ điện tử khấu trừ thuế TNCN

Bắt đầu từ ngày 1/7/2022 các tổ chức, doanh nghiệp cần chuyển đổi sang hình thức sử dụng chứng từ thuế TNCN điện tử. Ngừng sử dụng chứng từ khấu trừ thuế TNCN tự in và giấy do cơ quan thuế cấp còn tồn trước đó.

Hiệu lực thi hành luật nêu rõ ở khoản 1 điều 59 Nghị định 123/2020/NĐ-CP.

Điều 59. Hiệu lực thi hành

1. Nghị định này có hiệu lực thi hành kể từ ngày 01 tháng 7 năm 2022, khuyến khích cơ quan, tổ chức, cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin áp dụng quy định về hóa đơn, chứng từ điện tử của Nghị định này trước ngày 01 tháng 7 năm 2022.”

Cũng tại Khoản 5, Điều 12 Thông tư số 78/2021/TT-BTC ngày 17/09/2021 của Bộ Tài Chính có quy định:

“Điều 12. Xử lý chuyển tiếp

5. Việc sử dụng chứng từ khấu trừ thuế thu nhập cá nhân tiếp tục thực hiện theo Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính hướng dẫn về việc phát hành, sử dụng, quản lý chứng từ khấu trừ thuế thu nhập cá nhân tự in trên máy tính (và văn bản sửa đổi, bổ sung) và Quyết định số 102/2008/QĐ-BTC ngày 12/11/2008 của Bộ trưởng Bộ Tài chính về việc ban hành mẫu chứng từ thu thuế thu nhập cá nhân đến hết ngày 30 tháng 6 năm 2022.

Trường hợp các tổ chức khấu trừ thuế thu nhập cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin được áp dụng hình thức chứng từ điện tử khấu trừ thuế thu nhập cá nhân theo quy định tại Nghị định số 123/2020/NĐ-CP trước ngày 01 tháng 7 năm 2022 và thực hiện các thủ tục theo hướng dẫn tại Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính.

1.3. Định dạng chứng từ điện tử khấu trừ thuế TNCN

Quy định về định dạng chứng từ điện tử khấu trừ thuế TNCN được Chính phủ nêu rõ tại Khoản 2 và 3, Điều 33 Nghị định số 123 ngày 19/10/2022.

“Điều 33. Định dạng chứng từ điện tử

2. Định dạng chứng từ điện tử khấu trừ thuế thu nhập cá nhân:

Tổ chức khấu trừ thuế thu nhập cá nhân khi sử dụng chứng từ theo quy định tại điểm a khoản 1 Điều 30 Nghị định này theo hình thức điện tử tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định tại khoản 1 Điều 32 Nghị định này.

3. Chứng từ điện tử, biên lai điện tử phải được hiển thị đầy đủ, chính xác các nội dung của chứng từ đảm bảo không dẫn tới cách hiểu sai lệch để người sử dụng có thể đọc được bằng phương tiện điện tử”

1.4. Các nội dung bắt buộc cần có trên chứng từ khấu trừ thuế TNCN

Nội dung bắt buộc cần có trên chứng từ khấu trừ thuế TNCN được quy định rõ tại điều 32 Nghị định 123/2020/NĐ-CP. Cụ thể như sau.

“Điều 32. Nội dung chứng từ

1. Chứng từ khấu trừ thuế có các nội dung sau:

a) Tên chứng từ khấu trừ thuế, ký hiệu mẫu chứng từ khấu trừ thuế, ký hiệu chứng từ khấu trừ thuế, số thứ tự chứng từ khấu trừ thuế;

b) Tên, địa chỉ, mã số thuế của người nộp;

c) Tên, địa chỉ, mã số thuế của người nộp thuế (nếu người nộp thuế có mã số thuế);

d) Quốc tịch (nếu người nộp thuế không thuộc quốc tịch Việt Nam);

đ) Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận;

e) Ngày, tháng, năm lập chứng từ khấu trừ thuế;

g) Họ tên, chữ ký của người trả thu nhập.”

Trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký trên chứng từ điện tử là chữ ký số.”

1.5. Thời điểm lập chứng từ điện tử

Điều 31 Nghị định 123/2020/NĐ-CP quy định về thời điểm lập chứng từ điện tử khấu trừ thuế thu nhập cá nhân như sau:

“Điều 31. Thời điểm lập chứng từ

Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.”

Tuy nhiên trên thực tế, có rất ít các doanh nghiệp lập chứng từ ngay tại thời điểm khấu trừ thuế TNCN của người lao động.

1.6. Nguyên tắc lập chứng từ khấu trừ thuế TNCN điện tử

Nguyên tắc lập và sử dụng chứng từ khấu trừ thuế TNCN điện tử được quy định rõ tại khoản 2, điều 4 nghị định 123/2020/NĐ-CP.

“Điều 4. Nguyên tắc lập, quản lý, sử dụng hóa đơn, chứng từ

2. Khi khấu trừ thuế thu nhập cá nhân, khi thu thuế, phí, lệ phí, tổ chức khấu trừ thuế, tổ chức thu phí, lệ phí, tổ chức thu thuế phải lập chứng từ khấu trừ thuế, biên lai thu thuế, phí, lệ phí giao cho người có thu nhập bị khấu trừ thuế, người nộp thuế, nộp phí, lệ phí và phải ghi đầy đủ các nội dung theo quy định tại Điều 32 Nghị định này. Trường hợp sử dụng biên lai điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ thuế thu nhập cá nhân.

Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng thì tổ chức, cá nhân trả thu nhập được lựa chọn cấp chứng từ khấu trừ thuế cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế. Đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên, tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ thuế trong một kỳ tính thuế.”

1.7. Quy định về bảo quản, lưu trữ hóa đơn, chứng từ điện tử

Điều 6 Nghị định 123/2020/NĐ-CP quy định nội dung về việc bảo quản, lưu trữ hóa đơn điện tử như sau:

“Điều 6. Bảo quản, lưu trữ hóa đơn, chứng từ

1. Hóa đơn, chứng từ được bảo quản, lưu trữ đảm bảo:

a) Tính an toàn, bảo mật, toàn vẹn, đầy đủ, không bị thay đổi, sai lệch trong suốt thời gian lưu trữ;

b) Lưu trữ đúng và đủ thời hạn theo quy định của pháp luật kế toán.

Hóa đơn điện tử, chứng từ điện tử được bảo quản, lưu trữ bằng phương tiện điện tử. Cơ quan, tổ chức, cá nhân được quyền lựa chọn và áp dụng hình thức bảo quản, lưu trữ hóa đơn điện tử, chứng từ điện tử phù hợp với đặc thù hoạt động và khả năng ứng dụng công nghệ. Hóa đơn điện tử, chứng từ điện tử phải sẵn sàng in được ra giấy hoặc tra cứu được khi có yêu cầu.

2. Hóa đơn do cơ quan thuế đặt in, chứng từ đặt in, tự in phải bảo quản, lưu trữ đúng với yêu cầu sau:

a) Hóa đơn, chứng từ chưa lập được lưu trữ, bảo quản trong kho theo chế độ lưu trữ bảo quản chứng từ có giá.

b) Hóa đơn, chứng từ đã lập trong các đơn vị kế toán được lưu trữ theo quy định lưu trữ, bảo quản chứng từ kế toán.

c) Hóa đơn, chứng từ đã lập trong các tổ chức, hộ, cá nhân không phải là đơn vị kế toán được lưu trữ và bảo quản như tài sản riêng của tổ chức, hộ, cá nhân đó.”

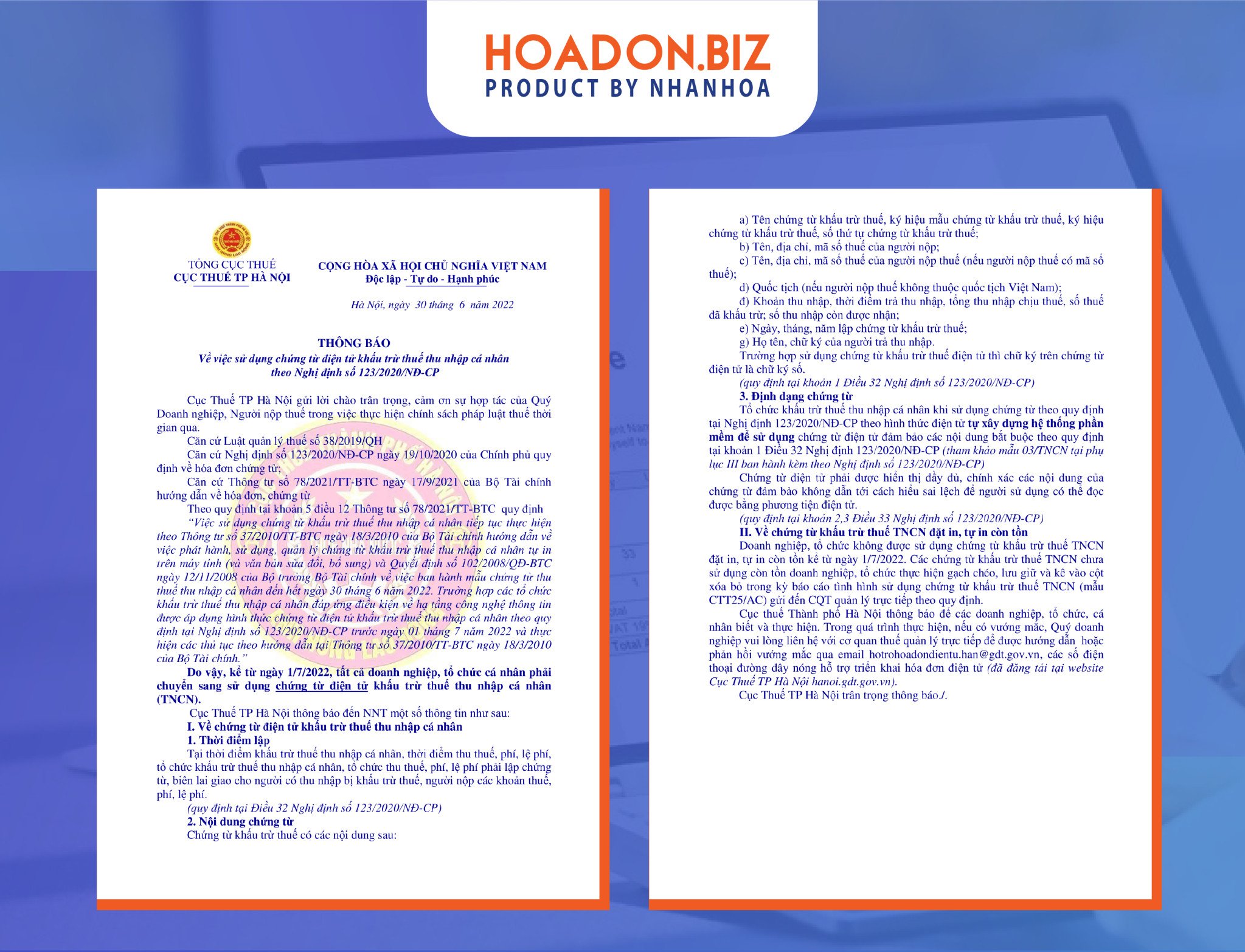

2. Quy định sử dụng chứng từ điện tử khấu trừ thuế TNCN theo nghị định 123/2020/NĐ-CP ban hành tại Công văn của cục Thuế.

3. Chứng từ khấu trừ thuế TNCN điện tử có bắt buộc?

Trường hợp cá nhân người lao động ủy quyền quyết toán thuế thì DN không cần sử dụng chứng từ khấu trừ (Theo quy định tại Khoản 2, Điều 4 Nghị định 123/2020/NĐ-CP).

Khi tổ chức, đơn vị, doanh nghiệp chi trả các khoản thu nhập cho người lao động là cá nhân đã khấu trừ thuế TNCN thì phải cấp chứng từ khấu trừ thuế TNCN cho cá nhân đó đối với cá nhân tự đi quyết toán thuế. Với các trường hợp này tổ chức đơn vị/doanh nghiệp đều cần bắt buộc chuyển đổi từ Chứng từ khấu trừ TNCN giấy (đặt in), tự in trên máy tính theo mẫu Thông tư 37 cũ trước đó sang sử dụng Chứng từ điện tử khấu trừ thuế TNCN từ ngày 01/07/2022.

4. Cách xử lý các chứng từ khấu trừ thuế TNCN giấy đặt in, tự in còn tồn

4.1. Đối với chứng từ khấu trừ thuế TNCN giấy mua từ CQT còn tồn

Bước 1: Thông báo hủy chứng từ giấy còn tồn

Cách 1: Lập công văn hủy chứng từ giấy đang sử dụng và nộp trực tiếp tại CQT quản lý.

→ Tải mẫu công văn: Tại đây

Cách 2: Gạch chéo hủy bỏ chứng từ giấy chưa sử dụng, lưu trữ tại quyển và kê vào cột “Xóa bỏ” trong kỳ báo cáo tình hình sử dụng chứng từ khấu trừ thuế TNCN quý II/2022 theo bảng kê thanh toán biên lai (mẫu CTT25/AC) gửi đến CQT quản lý trực tiếp chậm nhất là ngày 30/07/2022.

→ Tải mẫu CTT25/AC: Tại đây

Lưu ý:

Nên trao đổi trước với Cán bộ thuế phụ trách trước khi làm thủ tục.

Mang trực tiếp hồ sơ tới Bộ phận 1 cửa của Cục thuế quản lý để nộp.

Nếu còn tồn nguyên quyển 50 số chưa sử dụng thì nộp lại cho CQT trước ngày 30/07/2022 (tùy theo yêu cầu của từng CQT)

Bước 2:

Lập hồ sơ đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123/2020/NĐ-CP gửi Cơ quan thuế.

Sử dụng phần mềm có giải pháp kỹ thuật đáp ứng chứng từ khấu trừ thông tư 78 lập và nộp theo mẫu mới.

4.2. Đối với chứng từ khấu trừ thuế TNCN tự in theo Thông tư 37/2010/TT-BTC

Bước 1: Ngừng sử dụng chứng từ theo mẫu 37/2010/TT-BTC trên phần mềm đang sử dụng.

Bước 2: Báo cáo tình hình sử dụng chứng từ khấu trừ trong quý II/2022 theo mẫu (hạn nộp cuối là 30/07/2022).

Bước 3: Lập hồ sơ đăng ký sử dụng chứng từ khấu trừ thuế TNCN điện tử theo Nghị định 123/2020/NĐ-CP gửi Cơ quan thuế.

Sử dụng phần mềm có giải pháp kỹ thuật đáp ứng chứng từ khấu trừ thông tư 78 lập và nộp theo mẫu mới.

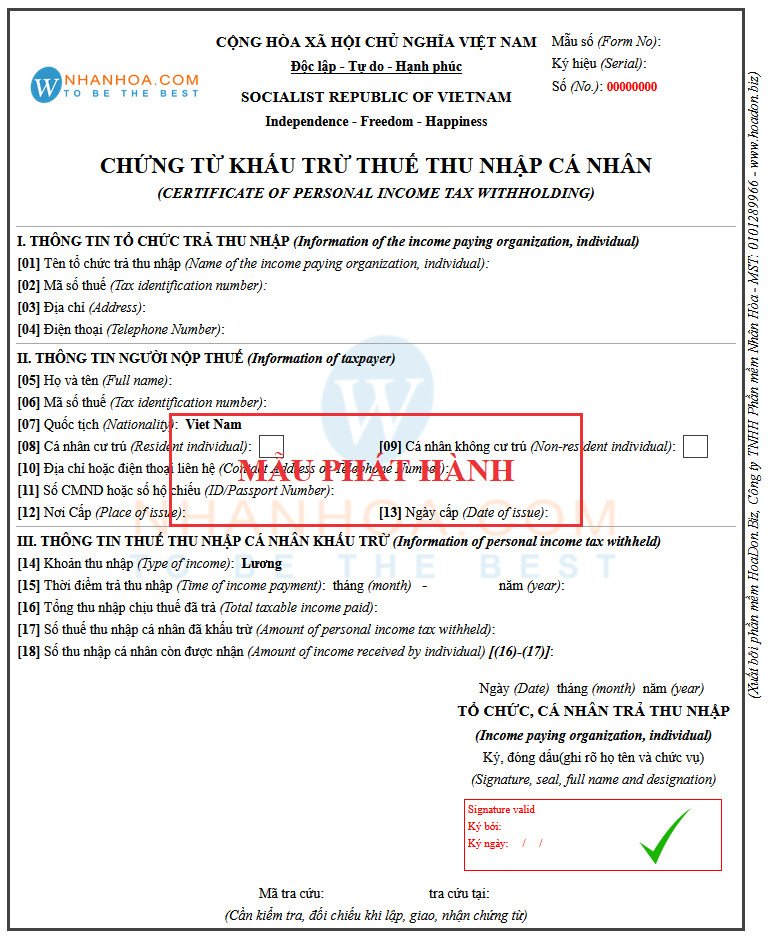

5. Mẫu chứng từ khấu trừ thuế TNCN

Mẫu chứng từ khấu trừ thuế TNCN điện tử tự in mới nhất dựa theo mẫu chứng từ khấu trừ thuế TNCN Mẫu 03/TNCN

6. Nhân Hòa cung cấp Phần mềm hóa đơn điện tử đáp ứng nghiệp vụ xuất chứng điện tử nhanh chóng

HOADON.BIZ là phần mềm hóa đơn điện tử được phát triển bởi Công ty TNHH Phần mềm Nhân Hòa, tuân thủ theo quy định Thông tư 32/2011/TT-BTC của Bộ Tài Chính hướng dẫn về khởi tạo, phát hành và sử dụng hóa đơn điện tử bán hàng hóa, cung ứng dịch vụ và Nghị định 119/2018/NĐ-CP của Chính phủ quy định về hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ.

Phần mềm đáp ứng đầy đủ các nghiệp vụ chứng từ điện tử mới nhất, cùng với nhiều lợi ích tuyệt vời như:

- Cung cấp bộ hồ sơ đăng ký mẫu theo Thông tư 78, đơn vị sử dụng mẫu này nộp đăng ký với Cơ quan thuế.

- Đáp ứng thiết lập mẫu, lập và ký điện tử mẫu chứng từ khấu trừ theo Nghị định 123, Thông tư 78.

- Xử lý các chứng từ đã lập khi có sai sót.

- Lập và nộp bảng kê sử dụng chứng từ khấu trừ thuế TNCN điện tử gửi Cơ quan thuế.

7. Lời kết

Theo quy định của Nghị định 123/2020/NĐ-CP, Thông tư số 78/TT-BTC mới nhất thì chứng từ khấu trừ thuế TNCN điện tử phải được sử dụng bắt buộc từ ngày 1/7/2022. Trên đây là tất cả thông tin cần thiết về chứng từ khấu trừ thuế thu nhập cá nhân điện tử mà các cá nhân, doanh nghiệp liên quan cần biết. Nhân Hòa cung cấp phần mềm Hóa đơn điện tử Hoadon.biz để mọi nghiệp vụ kế toán, hóa đơn, thuế trở nên dễ dàng và nhanh chóng hơn. Liên hệ thông tin sau để nhận tư vấn.

Địa chỉ chính: Hà Nội: Tầng 4 - Tòa nhà 97 - 99 Láng Hạ, Đống Đa, Hà Nội

Trụ sở Tp.HCM: 270 Cao Thắng (nối dài), P.12, Q.10

Hotline: 1900 6680

Email: info@hoadon.biz

Website: https://hoadon.biz/

Phản ánh chất lượng dịch vụ:

Phản ánh chất lượng dịch vụ: